Surendettement ou FCIP : peut-on faire un rachat de prêts ?

Dans quels cas est-on fiché FICP ?

En cas d’incident de paiement, un prêteur peut vous inscrire au fichier des incidents de remboursement des crédits aux particuliers (FICP).

Vous risquez une inscription FICP si vous êtes dans l’une des situations suivantes :

- Vous n’avez pas honoré 2 mensualités consécutives de votre crédit ;

- Vous n’avez pas réglé un paiement dû pendant plus de 60 jours si l’échéance est non mensuelle ;

- Vous n’avez pas remboursé votre découvert, même après mise en demeure de l’établissement bancaire ;

- Vous n’avez pas régularisé votre situation sous 60 jours pour un montant au moins égal à 500€.

✅ Mais dans tous les cas, avant toute inscription au FICP, vous serez averti par courrier par le prêteur qui vous dénonce.

Peut-on faire un rachat de prêt pour lever un fichage FICP ?

Lorsque vous êtes inscrit au FICP, rares sont les organismes qui accepteront de vous octroyer un rachat ou regroupement de crédits.

Car lors de l’étude de solvabilité, les prêteurs interrogent ce fichier auprès de la Banque de France pour évaluer votre niveau de risque.

Si vous faites l’objet d’un fichage FICP, vous figurez comme « mauvais payeur ». Alors dans 99 % des cas, vous obtiendrez un refus (parfois, certains dossiers restent même sans réponse).

Mais rassurez-vous, des solutions similaires existent pour améliorer votre situation financière. 👇

Quid des micro-crédits pour regrouper vos prêts ?

⚠Si vous cumulez les refus de prêt à cause d’un endettement trop élevé, des revenus insuffisants ou une situation professionnelle précaire, vous pouvez faire une demande de micro-crédits. Vous pourrez emprunter jusqu’à 12 000 € et bénéficier de conditions d’octroi plus souples. En revanche, si vous approchez du seuil de solvabilité, les micro-crédits sont rarement la solution miracle. Ils sont souvent à proscrire car ils alimentent la spirale de l’endettement.

Peut-on prétendre à un regroupement de prêts en cas de surendettement ?

Si la banque de France accepte votre dossier de surendettement, vous ferez l’objet d’un fichage FICP. Vous ne pourrez plus contracter de nouveaux crédits et donc prétendre à un rachat de prêts.

👉D’ailleurs, lorsque vous soumettez votre dossier de surendettement, vous vous engagez à ne plus solliciter des organismes de crédit jusqu’à la fin de la procédure.

Quelles solutions financières pour les emprunteurs FICP ou surendettés ?

Les accompagnements gratuits en cas de difficulté financière :

Si vous vous sentez en difficulté financière et que vous avez du mal à honorer vos échéances de prêt, certains organismes peuvent vous accompagner.

Ils analyseront votre situation, et vous éclaireront sur les solutions ou aides sociales auxquelles vous pouvez prétendre (prestations familiales, aides au logement, etc.).

✅ C’est le cas des organismes suivants :

- Les points conseil budget (PCB) ;

- Le centre communal d’action sociale (CCAS) de votre commune ;

- Les services sociaux du conseil départemental ;

- Les associations d’aide aux familles ou de défense des consommateurs.

Ces organismes pourront aussi vous aider à déposer un dossier de surendettement (on vous explique un peu plus bas de quoi il s’agit 😉).

Faire appel à un courtier en restructuration de dettes :

Si vous présentez des difficultés de trésorerie récurrentes, vous pouvez solliciter l’aide d’un courtier en restructuration de dettes. Son rôle est d’analyser votre situation financière et de vous proposer différentes solutions de financement.

En cas de surendettement ou de fichage auprès de la Banque de France, il vous permettra d’entrer en contact avec les bons interlocuteurs.

Le plan de surendettement pour épurer vos dettes

Qu’est-ce qu’un plan de surendettement ?

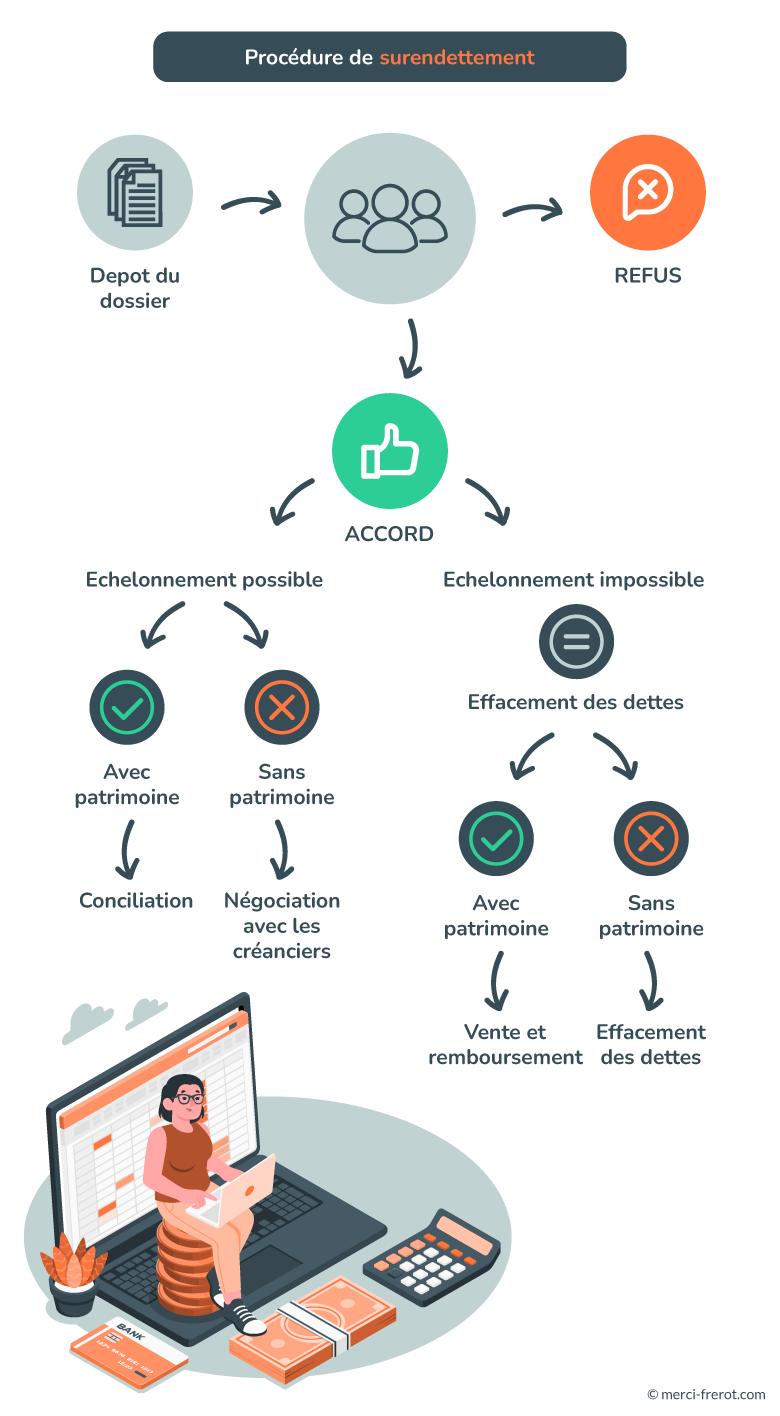

Lorsque vous présentez des difficultés à régler vos mensualités de prêt malgré vos efforts, vous pouvez déposer un dossier de surendettement auprès de la Banque de France.

Celle-ci établira un plan de surendettement. Une fois la procédure accordée, vous bénéficiez de mesures assouplies pour étaler le remboursement de vos dettes sur une durée plus longue.

Enfin, si la commission le juge nécessaire, elle peut prévoir l’annulation partielle ou intégrale de certains crédits.

💡 Bon à savoir :

Un plan de surendettement dure au maximum 7 ans et implique un fichage FICP.

Dossier de surendettement : à quoi ça sert ?

Si la banque de France statue en faveur d’une procédure de surendettement, vous obtiendrez des facilités de paiement à différents niveaux :

- Les procédures de saisies contre vous seront suspendues (sauf dette pénale ou pension alimentaire) ;

- Vous pourrez suspendre les procédures d’expulsion de votre logement ;

- Les banques ou compagnies d’assurance ne peuvent pas résilier vos contrats en cas de défaut de paiement ;

- Vous ne serez pas facturé de frais d’incident en cas de rejet d’un prélèvement sur votre compte bancaire.

Quelles sont les obligations en cas de surendettement ?

A partir du moment où la Banque de France statut favorablement à un dossier de surendettement, vous vous engagez à :

- Fournir des efforts pour maintenir une stabilité financière ;

- Informer la Banque de France en cas de vente d’un élément de votre patrimoine ;

- Régulariser tous vos retards de paiement et factures impayées ;

- Continuer d’honorer votre loyer, vos factures, pensions et amendes ;

- Ne pas contracter de crédit supplémentaire.

💡 Bon à savoir :

Si vous êtes locataires et que vos allocations logement ont été suspendues, vous pouvez en demander le rétablissement dès l’acceptation de la procédure de surendettement.

Quelles dettes peut-on inclure dans un plan de surendettement ?

Comme pour un rachat de prêt, un plan de surendettement vous permet d’intégrer les emprunts suivants :

- Prêts hypothécaires ;

- Prêts immobiliers ;

- Crédits à la consommation ;

- Découverts bancaires ;

- Prêts personnels.

Mais ce n’est pas tout. Contrairement au regroupement de crédits, le plan de surendettement intègre vos arriérés de loyers ou d’impôts, mais aussi vos factures impayées (téléphone, eau, énergie…).

❌Cependant, vous ne pourrez pas intégrer des pensions alimentaires, des amendes ou encore des dommages-intérêts à votre plan de surendettement.

Comment déposer un dossier de surendettement ?

Pour déposer un dossier de surendettement, vous devez suivre la procédure suivante :

1️⃣Compléter une déclaration de surendettement et y joindre la liste des pièces justificatives réclamées (formulaire disponible sur le site de la Banque de France ou auprès de la Banque de France de votre lieu d’habitation) ;

2️⃣Déposer les documents à la Banque de France de votre département ou les envoyer par courrier à l’adresse suivante :

BANQUE DE FRANCE SURENDETTEMENT

TSA 41217

75035 PARIS CEDEX 01

3️⃣Si vous le souhaitez, vous pouvez aussi réaliser une déclaration en ligne, individuelle, ou en couple.

Effacement des dettes : la procédure de « rétablissement personnel »

Parfois, la commission estime que le plan de surendettement est insuffisant au regard de votre situation financière.

Dans ce cas, elle peut proposer une annulation de vos dettes lors d’une procédure de « rétablissement personnel ».

👉 Deux solutions sont possibles :

- Vous ne disposez d’aucun bien de valeur à céder : dans ce cas, la commission impose l’effacement de vos dettes auprès de vos créanciers ;

- Vous possédez des biens de valeur : ces biens seront saisis et vendus pour payer vos créanciers, partiellement ou totalement.

❌ En revanche, les dettes alimentaires, pénales, frauduleuses auprès des organismes sociaux ainsi que les amendes ne peuvent pas être effacées par une procédure de rétablissement personnel.

FAQ

Peut-on faire un rachat de crédits en cas de gros surendettement ?

Non. En cas de gros surendettement, il n’est généralement pas possible de faire un rachat de crédits. Le rachat de crédits implique de regrouper vos dettes en un seul prêt, mais dans le cas d’un surendettement important, les organismes financiers peuvent refuser cette opération car vous serez inscrit au FICP.

Comment faire une simulation de rachat de prêts quand on est en surendettement ?

Lorsque vous êtes en situation de surendettement, vous devrez attendre la fin de la procédure avant de contracter un rachat de prêts. En revanche, vous pouvez dès à présent réaliser une simulation en ligne pour anticiper votre situation une fois que vous serez sortis du surendettement.

Peut-on faire un rachat de crédits si on est FICP avec des dettes huissiers ?

Non. Si vous êtes inscrit au Fichier des incidents de remboursement des crédits aux particuliers (FICP) avec des dettes d’huissiers, on vous recommande plutôt de déposer un dossier de surendettement auprès de la Banque de France. Certaines procédures pourront être suspendues (sauf dette alimentaire ou pénale par exemple).

Peut-on faire un rachat de crédits sans hypothèque si on est FICP ?

En principe, non. Si vous êtes FICP, vous ne pourrez pas contracter de rachat de crédits à cause de votre fichage. Mais tout dépend de la politique des organismes. En revanche, on vous recommande de déposer un dossier de surendettement si vous n’arrivez plus à rembourser vos échéances de prêt.

Peut-on faire un rachat de crédit si on est interdit bancaire ?

Oui. Si vous êtes interdit bancaire, autrement dit, fichés au Fichier Central des Chèques (FCC), certains prêteurs peuvent vous accorder un rachat de prêts. Mais notez que les accords de prêt avec interdiction bancaire sont rares : on vous recommande donc de vous diriger vers un professionnel tel qu’un courtier spécialisé pour analyser votre situation.