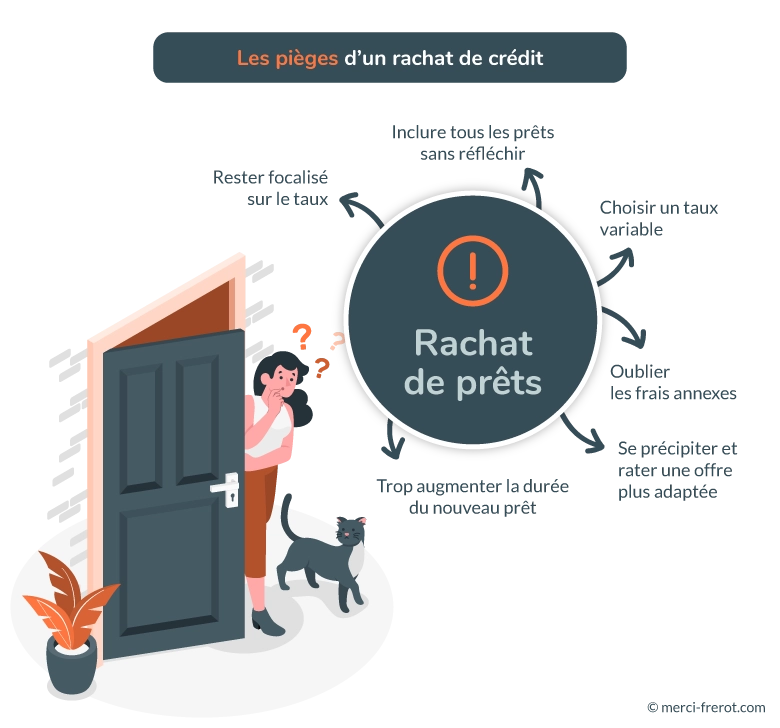

Piège n°1 : intégrer tous les prêts au rachat n’est pas toujours l’idéal

Lorsque vous réalisez un regroupement de crédits, l’objectif est de réunir tous vos emprunts en une seule ligne de prêt.

❌ Toutefois, si votre capacité d’emprunt le permet, il vaut mieux éviter d’insérer les prêts :

- Dont le taux d’intérêt est inférieur à celui du rachat ;

- Dont la date de fin de remboursement est proche.

Bien entendu, il s’agit d’une situation idéale.

Nous avons bien conscience que lorsqu’il s’agit de réduire votre capacité d’endettement, vous n’avez pas d’autre choix que d’intégrer tous les prêts au projet.

Néanmoins, si vous faites racheter un prêt immobilier dont le taux est inférieur, ou si vous repartez sur une durée plus longue (alors que ce prêt s’achève bientôt), l’opération vous coûte plus cher à long terme.

Il faut simplement avoir bien conscience du mécanisme d’un rachat de crédits pour éviter les mauvaises surprises. 🙂

Piège n°2 : penser uniquement au gain à court terme

Regrouper plusieurs prêts en un seul vous permet de réduire vos mensualités. Ce gain à court terme peut se justifier par plusieurs changements :

1️⃣ La baisse du taux d’intérêt ;

2️⃣ L’allongement de la durée des prêts.

Mais attention, le regroupement de crédit ne supprime pas la dette, il l’étale.

Ce gain de trésorerie mensuel est fictif lorsque l’allongement de la durée des prêts est trop élevé. Car dans ce cas, l’opération vise en réalité à augmenter le coût du financement, tout en l’étalant sur une durée plus longue. Autrement dit, l’opération de rachat vous coûte plus cher, mais vous permet de souffler au quotidien.

👎 Alors n’oubliez pas le revers de la médaille : vous réaliserez moins de projets à long terme, puisque ces dettes vous accompagnent plus longtemps.

Piège n°3 : oublier les frais annexes

Lorsque vous réalisez des simulations pour le rachat de vos emprunts, vos calculs doivent être précis et complets. 📈

Bien souvent, les emprunteurs pensent à additionner le capital restant dû des différents prêts, mais ils oublient qu’une opération de rachat génère des frais supplémentaires.

👉 Alors au moment de préparer votre projet de regroupement, n’oubliez pas d’ajouter les frais annexes au capital emprunté :

- Les indemnités de remboursement anticipé (s’il y en a, elles sont s’élèvent souvent à 3 % maximum du capital restant dû) ;

- Les frais de la nouvelle garantie (hypothèque ou organisme de cautionnement) ;

- Les frais de dossier ;

- Les frais de courtage (si vous faites appel un courtier).

Enfin, votre cotisation d’assurance décès invalidité peut également augmenter puisqu’elle varie selon l’âge de l’emprunteur : lors de l’emprunt initial, vous étiez plus jeune, et bénéficiez donc d’un taux plus attractif.

IRA et regroupement de crédits, que dit la loi 👇

Art. R 313-25 du code de la consommation : « L’indemnité éventuellement due par l’emprunteur en cas de remboursement par anticipation, prévue à l’article L. 313-47, ne peut excéder la valeur d’un semestre d’intérêt sur le capital remboursé au taux moyen du prêt, sans pouvoir dépasser 3 % du capital restant dû avant le remboursement. »

Piège n°4 : se focaliser uniquement sur le taux du regroupement de crédits

Au moment de comparer différentes propositions de rachat de crédits, de nombreux emprunteurs se focalisent uniquement sur le taux proposé.

Il s’agit en effet d’un excellent indicateur, mais n’oubliez pas de prendre en compte tous les critères essentiels. Cela inclut :

- Les frais annexes ;

- La disponibilité et réactivité du service client ou du conseiller ;

- Les options disponibles sur le prêt (par exemple la possibilité de faire une pause sur ses mensualités en cas de besoin) ;

- Les indemnités de remboursement anticipé.

✅Veillez aussi à rester attentif sur le type de taux proposé. En effet, si vous acceptez un regroupement de crédits à taux variable, vérifiez que celui-ci est bien « capé ». Cette sécurité vous protège contre l’envolée des taux.

Piège n°5 : agir avec précipitation

Il arrive souvent qu’une proposition de rachat de crédits apparaisse comme la solution miracle à vos problèmes de trésorerie. Et même sans difficulté financière, regrouper vos prêts permet d’emprunter un capital supplémentaire dans l’urgence alors que votre capacité d’endettement ne le permet pas. 👍

Dans l’euphorie, n’oubliez pas de rester vigilant : certaines organisations de malfaiteur en profitent.

Assurez-vous que votre interlocuteur représente bien l’organisme pour lequel il prétend travailler. Il pourrait par exemple vous réclamer un faux règlement de frais de dossier ou usurper votre identité.

💡 Outre le risque de malveillance, vous devez toujours prendre le temps de comparer les offres avant de réaliser une opération de rachat de crédits. Ce nouveau prêt plus conséquent vous engage à long terme.

Pour éviter de tomber dans ces pièges et vous mettre en danger, rendez-vous sur notre simulateur gratuit et sans engagement pour découvrir le montage le plus adapté ainsi que la meilleure offre.

Conclusion : 7 conseils à suivre avant de faire racheter vos crédits

- Si votre capacité d’emprunt le permet, évitez d’intégrer les prêts aux taux avantageux ainsi que ceux qui s’achèvent prochainement ;

- N’augmentez pas déraisonnablement la durée de vos prêts : l’opération vous coûtera plus cher à long terme ;

- Insérez les frais annexes lors de votre simulation de rachat de prêts ou financez-les via votre épargne ;

- Etudiez l’offre proposée en détail et comparez les organismes avant de procéder à un rachat de prêt ;

- Evitez de trop vous focaliser sur le taux du rachat : tentez d’intégrer tous les critères de l’offre avant de vous engager ;

- Fuyez les taux d’intérêt variables qui ne sont pas capés (dans tous les cas, préférez un taux fixe) ;

- N’agissez pas dans la précipitation et restez vigilant face aux fausses propositions de rachat de prêt (surtout sur les réseaux sociaux).