Qu’est-ce qu’un rachat de crédit hypothécaire ?

Définition d’une hypothèque :

Lorsque vous contractez un prêt hypothécaire, la banque utilise la propriété d’un bien immobilier comme garantie.

Alors en cas de défaut de remboursement, le prêteur peut saisir votre bien pour récupérer son argent. L’hypothèque est alors inscrite par le notaire, à qui vous règlerez des frais d’hypothèque.

💡Bon à savoir :

Bien souvent, votre banquier vous propose une IPPD (Inscription au Privilège de Prêteur de Deniers) à la place d’une hypothèque. Il s’agit du même procédé, à la seule différence qu’une IPPD ne peut garantir uniquement un bien existant et non des travaux ou la construction d’une maison neuve par exemple.

Définition d’un rachat de crédit hypothécaire :

Lors d’un rachat de prêt hypothécaire, vous contractez un nouveau prêt (souvent auprès d’un organisme différent de celui qui vous a octroyé le prêt initial). Et avec les fonds de cette nouvelle créance, vous remboursez votre crédit hypothécaire.

👉 Notez qu’un prêt hypothécaire n’est rien d’autre qu’un prêt immobilier (rarement un prêt à la consommation), à la différence que la banque a pris une hypothèque en garantie.

Lorsque vous empruntez pour l’achat d’un bien immobilier, vous devez choisir une forme de garantie : hypothèque, ou société de cautionnement. Le rachat de prêt hypothécaire concerne donc un prêt garanti par une hypothèque, tout simplement.

Les différents types de rachat de prêt hypothécaire

On distingue deux formes de rachat de crédit hypothécaire :

- Le rachat d’un prêt hypothécaire : l’opération concerne le remboursement d’un prêt immobilier dont la caution est une hypothèque ;

- Le regroupement de crédits hypothécaires : l’opération concerne le remboursement de plusieurs prêts (immobilier et /ou consommation) pour lesquels la garantie est une hypothèque.

✅ Mais dans les deux cas, une levée d’hypothèque est à prévoir.

Rachat de crédit avec ou sans hypothèque : une question de montant

Tous les rachats de crédits ne sont pas systématiquement garantis par une hypothèque. La plupart du temps, tout dépend du montant du rachat :

- Encours à racheter inférieur à 50 000 € : sans hypothèque ;

- Encours à racheter entre 50 000 et 75 000 € : avec ou sans hypothèque (politique du prêteur) ;

- Encours supérieur à 75 000 € : avec hypothèque.

Quoi qu’il en soit, chaque situation est analysée par la banque au cas par cas.

Aussi, les encours à racheter supérieurs à 75 000 € sont souvent assortis d’une garantie. Mais il ne s’agit pas toujours d’une hypothèque. L’emprunteur peut aussi cautionner son rachat de prêt au moyen d’une caution mutuelle ou encore d’un nantissement si la banque l’accepte.

Quels types de prêts peut-on regrouper au sein d’un rachat de crédit hypothécaire ?

Le plus souvent, la majorité des encours d’un rachat de crédit hypothécaire concerne un ou des prêts immobiliers. Mais dans certains cas, le rachat de crédit hypothécaire peut concerner :

- Uniquement des prêts à la consommation ;

- Des prêts immobiliers et des prêts à la consommation.

Parmi les prêts à la consommation, on intègre les prêts personnels non affectés, les prêts travaux, les prêts auto, les prêts renouvelables ou encore les découverts bancaires.

Qu’est-ce que le ratio hypothécaire ?

Le ratio hypothécaire est un indicateur fixé par l’établissement prêteur. Il détermine le montant maximum que vous pouvez emprunter, en fonction de l’estimation du bien immobilier hypothéqué.

📌Prenons un exemple :

Vous contractez un rachat de crédits et la banque vous accorde un ratio hypothécaire de 70 %. Si votre bien immobilier est évalué à 100 000 €, la banque vous accordera un rachat de crédit de 70 000 € maximum. Elle peut (éventuellement) vous accorder un montant supérieur, si elle accepte de ne pas garantir cette portion de l’emprunt.

La levée d’hypothèque en cas de rachat de prêts

La levée d’hypothèque est-elle obligatoire en cas de rachat de crédits ?

Si vous êtes titulaire d’un prêt garanti par une hypothèque et que vous souhaitez le faire racheter, vous devrez passer par une levée d’hypothèque (ou mainlevée hypothécaire).

Mais rassurez-vous, rien de compliqué. 👍

En général, ce sont les banques qui entrent en contact avec votre notaire pour modifier le nom du créancier. Ainsi, lorsque le premier prêt est remboursé (hypothèque de rang 1), le nouveau créancier prend sa place (hypothèque de rang 2 passe en rang 1).

Mais souvenez-vous : vous n’êtes pas obligé de conserver une garantie hypothécaire. Vous pouvez aussi opter pour un organisme de cautionnement.

Combien coûte une levée d’hypothèque ?

En cas de rachat de prêt hypothécaire, le prêteur intègrera au projet les frais de mainlevée d’hypothèque. Ils représentent entre 0,3 % et 0,6 % de l’encours du crédit.

Par exemple, si vous empruntez 100 000 €, les frais de mainlevée hypothécaire s’élèveront à 322 €. Vous pouvez obtenir une estimation des frais de mainlevée sur le site de la Chambre des Notaires de Paris.

Simulation d’un rachat de prêt hypothécaire : explications

Avant de vous engager avec un organisme de rachat de prêt, il est préférable de réaliser une simulation. De cette manière, vous pourrez mettre le doigt sur l’offre la plus adaptée.

📝Prenons un exemple pour illustrer le fonctionnement d’un rachat de prêt hypothécaire :

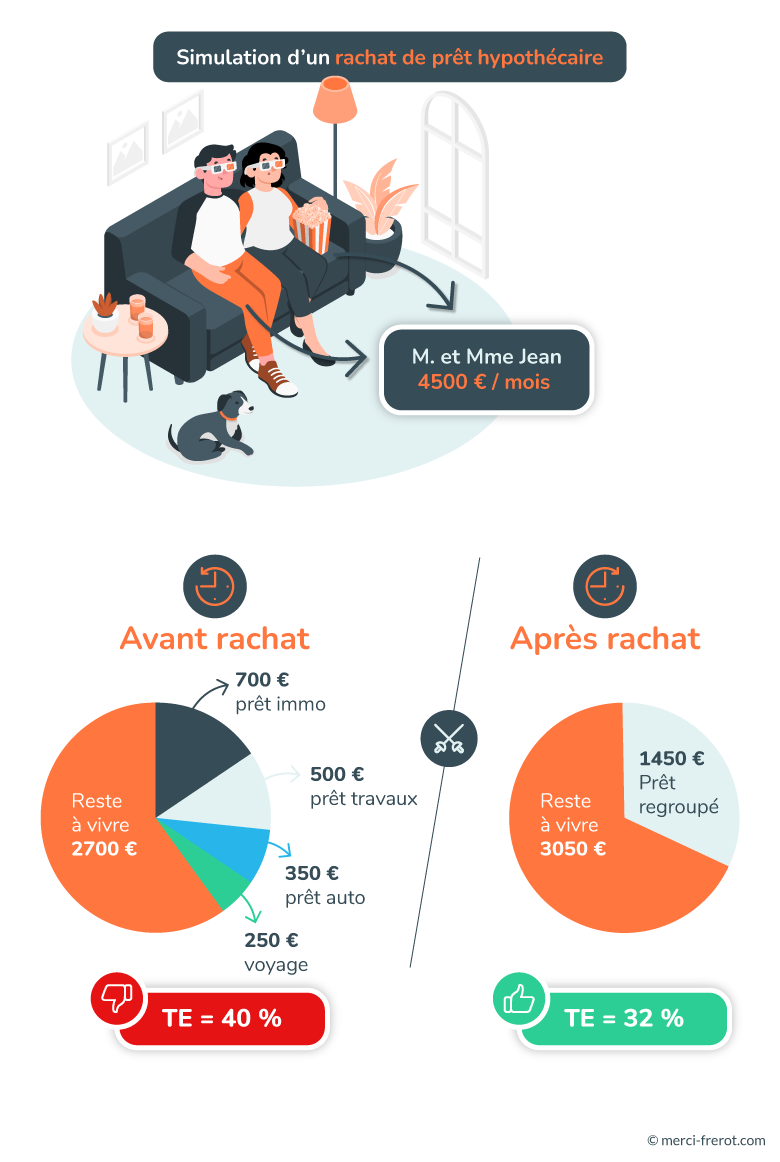

- Monsieur et Madame Jean ont deux enfants et disposent d’un revenu de 4 500 € ;

- Il y a 10 ans, ils ont acheté une maison d’une valeur de 250 000 € financée par un prêt hypothécaire sur 25 ans au taux d’intérêt de 3,80% ;

- Il y a 3 ans, ils ont effectué des travaux de rénovation d’une valeur de 40 000 €, financés par un prêt à la consommation sur 10 ans au taux d’intérêt de 3,50% ;

- Ils ont également souscrit deux nouveaux prêts pour l’achat d’une voiture et pour un voyage en famille. Ces deux emprunts s’élèvent à 15 000 € et 10 000 €, avec des échéances respectives de 350 € et 250 €, pour des durées de remboursement de 4 ans et 3 ans.

Actuellement, ils remboursent 1 800 € par mois pour l’ensemble de leurs prêts.

Ils souhaitent donc rassembler tous leurs crédits pour augmenter leur marge de manœuvre financière, quitte à les étaler sur une durée plus longue.

👉 Un organisme de rachat de prêts leur octroie un crédit hypothécaire de 270 000 €, intégrant un nouveau prêt de trésorerie de 8 000 €.

Ce nouvel emprunt leur est proposé à un taux d’intérêt de 2,90% pour une durée de 20 ans. Leurs nouvelles mensualités s’élèvent donc à 1 450 €, leur permettant de commencer le mois avec une marge financière plus importante.

Grâce à cette opération, le taux d’endettement du couple est passé de 40 % à 32 %.

Ils bénéficient donc d’une meilleure marge financière ainsi que d’une enveloppe supplémentaire de 8 000 €.