Qu’est-ce qu’une restructuration de crédits ?

Restructuration de prêts : définition

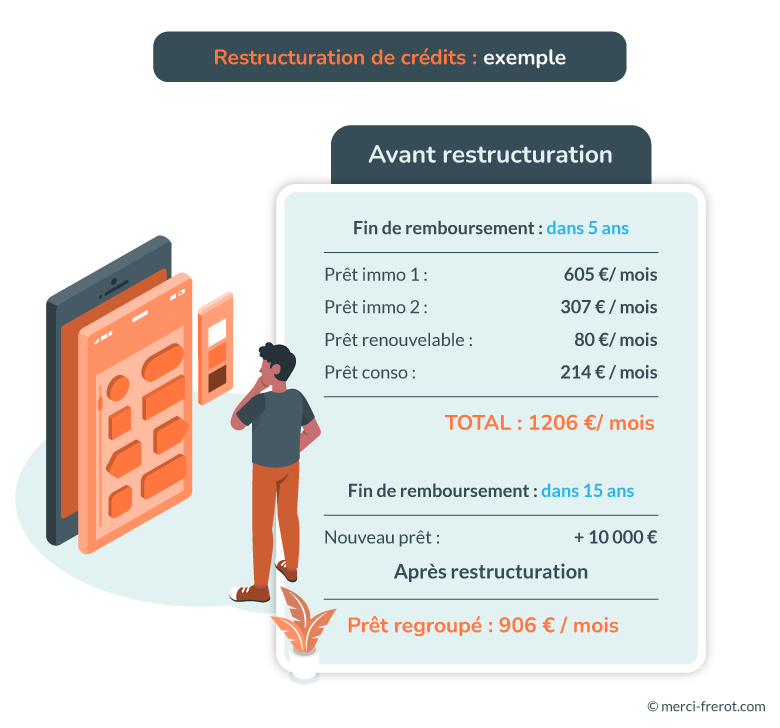

✅ La restructuration de crédits, aussi appelée rachat, ou regroupement de prêts, consiste à effectuer le remboursement de plusieurs emprunts grâce à un seul nouveau prêt.

On parle de « restructuration » puisque lors de l’opération, les conditions du nouveau prêt changent (durée, taux, montant…).

Lorsque l’opération de restructuration est validée par l’organisme preneur, il ne vous reste plus qu’une seule mensualité à régler : celle du crédit « regroupé ».

Les types de prêts pouvant faire l’objet d’une restructuration :

Les crédits suivants peuvent être regroupés au sein d’un prêt de restructuration :

- Les découverts bancaires ;

- Les crédits à la consommation ou prêts personnels ;

- Les prêts auto ;

- Les prêts travaux (immo ou conso) ;

- Les prêts renouvelables (crédits révolving) ;

- Les prêts immobiliers hypothécaires.

💡Bon à savoir :

Par nature, les prêts règlementés (Prêts PAS, prêts à taux Zéro, prêts épargne logement…) ne peuvent pas faire l’objet d’une restructuration. Disons plutôt que le rachat de ce type de prêts est possible, mais entraîne la perte de leurs avantages.

Quelle est la différence entre regroupement et restructuration de crédits ?

La restructuration de crédits, le rachat, ou le regroupement de prêts sont trois termes qui désignent la même opération financière. Dans tous les cas, vous souscrivez un nouvel emprunt pour rembourser et rassembler tous vos prêts.

Pour être plus précis, ces trois appellations sont souvent déclinées pour exprimer les objectifs de l’emprunteur qui procède à l’opération :

👉 Un emprunteur qui souhaite avant tout changer d’organisme emploiera souvent le terme de « rachat » ;

👉 Un emprunteur qui désire avant tout modifier ses conditions de prêts parlera souvent de « restructuration » ;

👉 Enfin, celui qui veut rassembler ses crédits en un seul pour en faciliter la gestion utilisera plus le terme de « regroupement ».

Comment fonctionne un regroupement de crédits ?

Restructuration de prêts : quels sont les critères d’éligibilité ?

Pour qu’un établissement financier vous accorde une restructuration de crédits, vous devrez valider les conditions suivantes :

- Présenter une solvabilité suffisante : votre taux d’endettement ne doit pas dépasser 33 % de vos revenus mensuels ;

- Percevoir des revenus réguliers : si vous êtes salariés, les organismes de restructuration de prêts seront plus favorables aux CDI (Contrat à Durée Indéterminée). Néanmoins, toutes les situations professionnelles méritent d’être étudiées car chaque établissement fixe ses propres critères ;

- Vous conformer aux demandes de l’établissement prêteur : notamment en termes de garantie (hypothécaire, caution, nantissement) ainsi que d’assurance emprunteur.

💡 Bon à savoir :

Si le montant total de votre prêt de restructuration concerne majoritairement des prêts immobiliers, votre nouveau crédit sera soumis à la règlementation de prêts immobiliers. Il est fort probable que vous bénéficiez d’un taux plus avantageux, mais vous devrez sûrement subir le coût supplémentaire d’une garantie.

Quelles sont les étapes d’une restructuration de crédits ?

Une opération de restructuration de crédits se déroule de la manière suivante :

- Préparation du dossier : lors d’une simulation en ligne de regroupement ou auprès d’un courtier, vous mesurez la faisabilité de l’opération. Vous étudiez votre situation financière et fixez les objectifs que vous attendez d’une restructuration de prêts ;

- Recherche de prestataires : vous comparez les offres de crédits regroupés pour obtenir une proposition au meilleur taux. L’étude peut se réaliser en ligne via notre comparateur gratuit, ou sur les sites des différents organismes ;

- Demande de prêt : une fois que votre choix est fait, vous complétez une demande de prêt de restructuration et envoyez les pièces justificatives réclamées ;

- Etude du dossier : le prêteur évaluera votre situation personnelle, financière, et professionnelle afin de déterminer votre éligibilité ;

- Signature du contrat : si l’offre vous convient, vous la signez et les fonds seront versés aux organismes gestionnaires de vos crédits existants pour procéder au remboursement. Il ne vous restera plus qu’une seule mensualité de crédit à rembourser tous les mois.

Restructuration de prêts : avantages et inconvénients

Voici les avantages et les inconvénients d’un crédit de restructuration 👇

| Avantages ✅ | Inconvénients ❌ |

|---|---|

| » Réduction du taux possible » Gestion simplifiée des crédits » Baisse de la mensualité » Réduction du taux d’endettement » Gain de trésorerie mensuel » Possibilité d’emprunter plus |

» Augmentation du coût total des crédits en allongeant la durée de remboursement » Risque d’endettement à long terme » Risque de surendettement en cas de baisse de revenus |

Rachat de prêts en 2026 : comment trouver l’offre la plus adaptée ?

Comparez les propositions !

Pour trouver le regroupement le plus adapté à votre projet de restructuration de crédits, vous devrez comparer les offres des différents organismes. Y compris celles des banques et des sociétés de rachats spécialisées.

Vous pourrez ainsi sélectionner le taux d’intérêt et les frais de dossier les plus faibles. N’oubliez pas de vérifier que la durée de remboursement vous convienne, ainsi que les garanties (hypothèque, caution, nantissement, etc.).

Prêts de restructuration : quels sont les taux en 2026 ?

Chaque établissement de rachat de prêts est libre de pratiquer le taux de son choix, sous réserve de respecter le taux d’usure règlementaire.

Aussi, les taux sont susceptibles de varier en fonction de votre situation financière, de la durée de l’emprunt ou du type de prêts à restructurer (consommation ou immobilier). Plus votre prêt de restructuration sera long, plus le taux sera élevé.

👉 En 2026, les meilleurs taux pour la restructuration de prêts immobiliers tournent autour de 3%. Concernant les prêts à la consommation, c’est légèrement plus selon les durées (environ 4% pour les plus compétitifs). Cependant, il existe de grandes disparités de taux entre les différents organismes de rachat de prêt.